Фото Zuma TASS

Возобновление покупок валюты на открытом рынке для Минфина с 15 января следующего года будет давить на курс российской валюты. Правда, отделить влияние этого фактора от других угроз для российского рынка будет непросто

В 2014 году Банк России объявил, что отпускает рубль в «свободное плавание». Однако на смену интервенциям быстро пришли покупки валюты с целью стабилизации курса и наполнения бюджета экспортной выручкой. Такой подход позволил даже в условиях санкций и низкой стоимости нефти, газа и других сырьевых ресурсов выполнять обязательства государства. Следующий год не станет исключением. На заседании совета директоров 14 декабря Центробанк подтвердил возобновление регулярных покупок валюты для Минфина уже с 15 января 2019 года.

В августе ЦБ приостановил покупки валюты: в разгар оттока зарубежных спекулятивных средств с российского рынка такие операции действительно могли привести к еще большему ослаблению рубля, что, в свою очередь, повышало риски бегства капиталов и паники на рынках. Тогда было принято взвешенное решение не бить по национальной валюте, а определить коридор ее значений, который устроит и федеральный бюджет, и экспортеров. Конечно, это сказалось на импорте, но часть потоков уже перераспределена, а экономика теперь получает некоторую долю средств, которые ранее просто уходили за рубеж.

Расчеты показывают, что объем отложенных покупок валюты на внутреннем рынке в рамках бюджетного правила за период с 7 августа по 14 января составит 2,077 трлн рублей. Эти суммы запланированы и должны быть выкуплены в будущем, то есть размер изъятий в 2019 году увеличится и за счет отложенных покупок, если экономический блок не решит иначе.

Минфин добивается удержания курса рубля на уровнях 60-67 рублей за доллар, поэтому покупки в полном объеме могут и не понадобиться, но такую возможность за собой государство оставило. Если же исходить из того, что ЦБ будет постоянно изымать часть валютной ликвидности у открытого рынка в течение трех следующих лет, то ежедневно будут производиться закупки примерно на 2,8 млрд рублей.

Насколько сильно давление

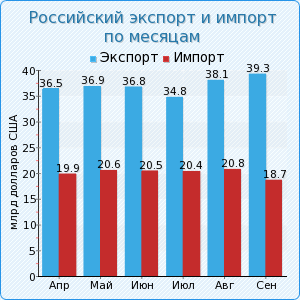

Стоит отметить, что у России сохраняется положительное сальдо торгового баланса: за первые 9 месяцев этого года оно составило $150 млрд, что на $58 млрд больше, чем в январе-сентябре 2017 года. Российский экспорт в этот период увеличился на 27,8% в годовом выражении, до $327 млрд. На долю стран дальнего зарубежья пришлось 87,7% общего объема экспорта, на страны СНГ — 12,3%. Главной экспортной статьей в России остаются топливно-энергетические товары. По сравнению с январем-сентябрем 2017 года их стоимость возросла на 35,4%, а физический объем поставок — всего на 4,6%.

Таким образом, операция в Сирии и другие действия на внешнеполитической арене привели к росту поступлений в бюджет на треть, но на примере рубля этого не видно — он не укрепился! Кроме того, часть импорта теперь замещается внутренними товарами и услугами, но $18,7 млрд продолжают уходить из страны на ее нужды (не путать с выводом капиталов в офшоры и другие юрисдикции).

Как видим, давление на курс рубля довольно серьезное, и это не считая проблем в мировой экономике. Нарастающие бюджетные трудности у КНР, «азиатских тигров», США, ЕС и Великобритании привели к усилению негативных настроений у инвесторов.

Россию не воспринимают как место хранения спекулятивного капитала, но объемы прямых иностранных инвестиций растут. Прирост производства на территории страны почти на $5 млрд в этом году (прогноз Минрегиона на конец 2018-го) и использование положения России как поставщика ресурсов и высокотехнологичных товаров привели к локальному интересу со стороны инвесторов.

Влияние на рубль

В итоге угроза новых санкций против России вкупе с ростом экспорта и увеличением валютной выручки заставляют рубль колебаться с широкой амплитудой. Действия ЦБ рассчитаны на сглаживание этих колебаний, но иногда они приводят к усилению давления на российскую валюту, и в ближайшие три года этот процесс не остановится.

Возможное изъятие валюты с рынка на 2,8 млрд рублей ежедневно будет сдерживать потенциал рубля к укреплению. Однако сейчас все развивающиеся рынки испытывают отток капитала, поэтому отделить влияние этого фактора от действий регулятора будет невозможно.

Скорее всего, курс доллара легко преодолеет отметку в 71,6 рубля еще в начале следующего года: спекулянты, ожидая действий ЦБ на открытом рынке, попытаются начать свои закупки раньше. Да и праздники всегда характеризуются повышенным спросом на валюту, так как часть россиян летит в отпуск.

Удержать курс доллара ниже отметки 67 рублей сейчас представляется крайне трудным и по внешнеэкономическим, и по политическим причинам. Котировки рубля очень близки к верхней границе комфортного для Минфина диапазона, и малейшее усиление санкционного давления или снижение цены нефти легко «перебросит» цену доллара через уровень 70 рублей само по себе, без интервенций.

К сожалению, другие механизмы по регулированию цен экономическим блоком еще не отлажены, поэтому используется самый простой путь — ослабление собственной валюты и заработок для бюджета на операциях со своими экспортерами/импортерами. Россия остается зависимой от внешних рынков и финансовых потоков, поэтому необходимость в механизмах, позволяющих поддерживать контроль над рынком, сохраняется.