Фото Кирилла Кухмаря / ТАСС

В сегодняшних условиях лозунг о дедолларизации российской экономики в практическом смысле исполним не в варианте перехода к множеству расчетных валют, а скорее в виде смены базовой валюты с доллара на евро

Каждый год в аналитических материалах, прессе и выступлениях публичных деятелей повторяются несколько вопросов, которые можно отнести к разряду вечных. До каких пор Россия будет держать международные резервы в иностранной валюте, включая «вражеский» доллар? Почему власти не могут отойти от активного использования доллара в международных операциях? Когда россияне прекратят заниматься вывозом капитал и будут накапливать и использовать его внутри страны?

Спору нет, это крайне важные вопросы, и ответы на них дать совсем непросто. Но при обсуждении вариантов хорошо бы оставаться в рамках научной или научно-публицистической дискуссии, а не переходить сразу к политическим оценкам и популистским лозунгам.

Возьмем, к примеру, вывоз частного капитала. По предварительной оценке Банка России, за 11 месяцев 2018 года текущий профицит увеличился до $104,3 млрд по сравнению с $27,6 млрд за аналогичный период прошлого года, а чистый отток частного капитала вырос до $58,5 млрд против $17,7 млрд соответственно.

Напрашивается такая интерпретация цифр: вся страна усердно продавала товары и услуги, наторговав на $104 млрд с остальным миром (за год рост в 4 раза), а «частные капиталисты» взяли и вывезли почти $60 млрд (также рост примерно в 4 раза). Так ли это?

Это уравнение в весьма упрощенном виде отображает платежный баланс: Т + Ф = Р + О, где Т — сальдо текущего счета, Ф — сальдо финансового счета, Р — резервы Центробанка, а О — пропуски и ошибки.

Если забыть про букву «О» (размер погрешности при составлении платежного баланса сейчас невелик), то получится нехитрая зависимость: Ф = Р – Т. Не вдаваясь в высоконаучные рассуждения, можно интерпретировать это так: то, что было получено в результате внешней торговли, но не куплено Банком России, автоматически превращается в отток капитала.

Справедливо замечание, что результаты внешней торговли не равны текущему счету, а финансовый счет несколько больше, чем отток капитала, но все эти нюансы не меняют сути сложившейся ситуации: в России, как в стране с «плавающим» курсом рубля и большим положительным сальдо текущего счета, связанным с крупными доходами от экспорта, скорее всего будет наблюдаться значительный отток капитала. Чем выше будет цена на нефть, тем больше окажется отток.

Что может изменить ситуацию

Вариант 1. Экспорт осуществляется преимущественно за рубли. Интересный сюжет, но в современных условиях пока далекий от реальности.

Вариант 2. Центробанк (сам или по поручению Минфина) выкупает всю «лишнюю» валютную выручку. Центробанк самостоятельно не готов это делать, следуя правилу «плавающего» курса. По поручению Минфина он периодически покупает валюту в ФНБ, однако такие операции не проходят бесследно для динамики рубля. В целом, бюджетное правило постоянно находится под огнем критики.

Вариант 3. Вывезенная валютная выручка возвращается в российскую экономику в виде займов или капитальных вложений, что уменьшает статью «отток частного капитала». Это весьма привлекательный вариант, но открытым остаются два вопроса: на чьих счетах находятся эти средства и какие российские финансовые и промышленные активы сегодня можно приобрести за эти деньги?

Вывод напрашивается один: ситуация с оттоком капитала изменится лишь в том случае, если государство станет активнее забирать лишнюю валюту или если зарубежные частные компании и банки найдут в российской экономике нечто столь привлекательное (например, госдолг), что начнут «привозить» иностранную валюту и тем самым снижать отток капитала.

Эти два сценария отличаются лишь тем, что в первом случае рубль обречен на ослабление, во втором — на укрепление. В первом — государство включается в долларизацию, а во втором — частный сектор «голосует» за дедолларизацию.

Здесь весьма уместно посмотреть на то, как российские банки, будучи «зеркалом российской экономики», участвуют в «валютных баталиях», хранят ли они верность доллару или давно начали менять свою стратегию.

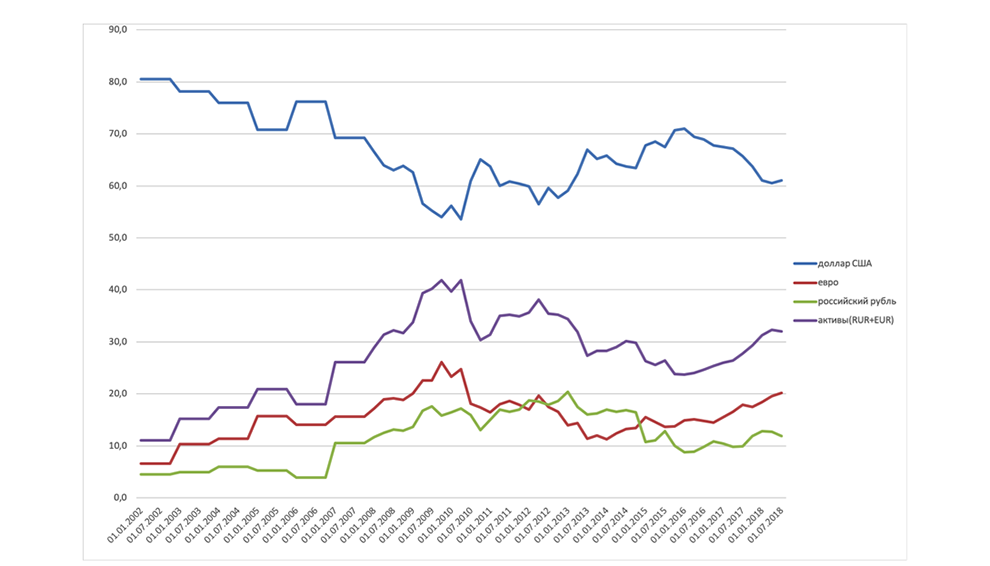

Динамика активов российских банков в трех основных валютах

Половинчатая дедолларизация

Процесс «дедолларизации» в России начинался дважды: в 2002 и 2016 годах. Но, к сожалению для нас, он шел не в сторону рубля, а в сторону евро. Таким образом, можно ожидать, что в сегодняшних условиях лозунг о дедолларизации экономики в практическом смысле исполним не в варианте перехода к множеству расчетных валют, а скорее в виде смены базовой валюты с доллара на евро.

Евро, кстати, сейчас восстанавливает свои позиции среди российских банков, приближаясь к максимуму конца 2009 года, когда был зафиксирован пик кризиса американского доллара.

Возвращаясь к вопросам, поставленным в начале статьи, важно отметить, что их решение должно происходить в порядке, обратном тому, в котором они перечислены.

Сначала власти должны справиться с оттоком капитала из России, причем не с помощью наращивания международных резервов или фондов бюджета (что само по себе неплохо, но является временной мерой), а путем создания притока частного капитала, что подразумевает как минимум вывод из летаргического сна процесса приватизации с одновременным ограничением роста госсектора в российской экономике.

Это, в свою очередь, ведет к росту спроса на рубли как к валюте, с помощью которой можно приобретать российские активы. Здесь весьма своевременным может оказаться и перевод части расчетов за экспортную продукцию на рубли.

Более активное использование рубля как валюты расчетов и кредитования позволит Банку России и Минфину меньше задумываться об объеме валютных резервов и позволит больше заниматься организацией международных расчетов и кредитов, выраженных в российской валюте.

Возможность такого развития событий в сегодняшних геополитических обстоятельствах выглядит весьма далекой от практической реализации, но, добившись полной конвертируемости рубля в середине прошлого десятилетия, Россия сейчас выглядит как страна, которая остановилась на половине пути.